: Rechnungszins und Inflationsrate für betriebliche Versorgungsleistungen im nationalen und internationalen Jahresabschluss zum 31.12.2013

Rechnungszins und Inflationsrate für betriebliche Versorgungsleistungen im nationalen und internationalen Jahresabschluss zum 31.12.2013

Ziel des nachfolgenden Beitrags ist es, Jahresabschlusserstellern bei der Rechnungslegung für Versorgungsleistungen an Arbeitnehmer unterstützende Informationen zur Wahl des maßgeblichen Rechnungszinses und der erwarteten langfristigen Inflationsrate im Euroraum zum Jahresende 2013 zur Verfügung zu stellen. Dabei wird auch auf die Diskussion zum Qualitätsbegriff "High Quality Corporate Bonds" eingegangen.

I. EinleitungNachdem die Eurokrise in den vergangenen Jahren das zentrale Thema in der breiten Öffentlichkeit wie auch an den Kapitalmärkten war, rückte deren Brisanz in diesem Jahr angesichts erster Anzeichen einer wirtschaftlichen Normalisierung zunehmend in den Hintergrund. Waren in den Vorjahren insbesondere Spanien und Griechenland die Sorgenkinder der Eurozone, lag der Fokus im März 2013 zunächst auf Zypern. Nachdem der Konkurs der größten Geldinstitute des Landes und damit ein Staatsbankrott Zyperns drohte, kamen die Länder der Eurozone Zypern mit einem hauptsächlich vom Euro-Rettungsschirm ESM getragenen zehn Mrd. Euro Rettungspaket zur Hilfe. Als Bedingung dieser "Bail-Out"-Aktion sowie als möglicher Masterplan für künftige Euro-Rettungsaktionen wurden erstmalig für die Eurokrise die Gläubiger der betroffenen Banken zwangsweise an der Rettung der Institute beteiligt. Anfang Mai 2013 senkte die Europäische Zentralbank dann als Reaktion auf die nach wie vor schwache Konjunktur den Leitzins für die 17 Euro-Länder auf ein erstes Rekordtief von 0,5 %. Im weiteren Verlauf legte EZB-Chef Draghi noch einmal nach und versprach nicht nur dauerhaft billiges Geld, sondern schloss sogar weitergehende Zinssenkungen nicht aus, welche am 7.11.2013 mit einem neuerlichen Leitzinstief von 0,25 % auch eintrafen. Derzeit scheint somit der regulatorische und politische Wille zum Erhalt der Gemeinschaftswährung ungebrochen.

Auch in den Vereinigten Staaten wird seit einiger Zeit, sehr zur Freude der Finanzmärkte, eine lockere Geldpolitik betrieben. Im September 2012 startete die US-Notenbank FED ihr drittes Anleihenkaufprogramm QE3 (Quantitative Easing 3). Durch den Kauf von Staatsanleihen und Hypothekenpapieren, zuletzt im Wert von 85 Mrd. Dollar pro Monat, möchte die FED dem sich nur schleppend erholenden Arbeitsmarkt über weiterhin günstige Zinsen unter die Arme greifen. Zusätzlich wird in den USA der Leitzins ebenfalls auf einem Rekordtief von null bis 0,25 % gehalten. Nachdem der scheidende FED-Chef Bernanke im Mai 2013 erste Andeutungen zu einer Drosselung der laufenden Geldflut machte, erwarteten viele Beobachter für die nachfolgenden Monate erste konkrete Schritte zu deren Umsetzung. Als diese dann, unter Hinweis auf den nach wie vor schwächelnden US-Arbeitsmarkt, auch im September 2013 überraschend ausblieben, schossen die Aktienkurse weltweit erneut in die Höhe und der Deutsche Aktienindex (DAX) erreichte einen ersten Rekordstand. Nach Beendigung des "US Government Shutdown" und Abwendung des Staatsbankrotts Mitte Oktober wurde erstmalig die Schallmauer von 9000 Punkten durchbrochen. Die neuerliche Leitzinssenkung der EZB befeuerte unmittelbar nach der Bekanntgabe die Kurse dann sogar noch weiter. Nicht wenige Ökonomen warnen bereits vor einer erneuten Preisblase.

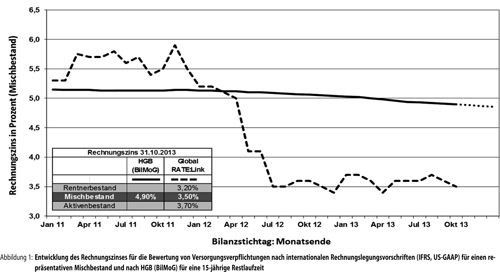

Unter dem, nicht nur für die Eurozone und die USA, sondern global maßgeblichen Niedrigzinsumfeld1 ist es nicht verwunderlich, dass sich auch die Renditen der "hochwertigen Unternehmensanleihen" und somit der für die internationale Rechnungslegung heranzuziehende Rechnungszins im Laufe des Jahres 2013 nicht nennenswert von ihrem Rekordtief erholen konnten. Seit dem drastischen Rückgang des Rechnungszinses im ersten Halbjahr 2012 war und ist die weitere Zinsentwicklung von einem leichten Auf und Ab mit nur noch sehr geringer Volatilität geprägt. Rating-Änderungen auf breiter Basis und damit verbundene Umwälzungen oder gar Ausdünnungen der entsprechenden AA-Portfolien2 traten nicht mehr ein.

Ende Oktober 2013 sank die Inflationsrate in der Eurozone auf den tiefsten Stand seit November 2009. Grund für diese Entwicklung waren die gesunkenen Energiepreise, vor allem bei Mineralöl. Die gemessene Inflationsrate lag auch im Jahresdurchschnitt deutlich unter der von der Europäischen Zentralbank angestrebten Richtgröße von 2 % p. a.

Bekanntlich veröffentlichte der IASB im Juni 2011 eine Neufassung des für die Rechnungslegung von betrieblichen Versorgungsleistungen maßgeblichen Standards IAS 19.3 Nachdem der Standard ein Jahr später durch das Endorsement-Verfahren in europäisches Recht übernommen wurde, ist er für europäische kapitalmarktorientierte Unternehmen für ab dem 1.1.2013 beginnende Geschäftsjahre verpflichtend anzuwenden.4 Die geänderten Vorschriften und insbesondere die deutlich erweiterten Anhangangaben sind dabei größtenteils bereits für das Vorjahr als Vergleichsperiode zu erfüllen.

Unmittelbar bewertungsrelevante Änderungen für Pensionen und pensionsähnliche Verpflichtungen ergeben sich für Aufstockungsleistungen bei Altersteilzeitverpflichtungen, welche künftig nicht mehr als Leistungen bei Beendigung des Arbeitsverhältnisses (termination benefits), sondern als andere langfristige Leistungen (other long-term employee benefits) einzustufen sind. Am 4.12.2012 wurde hierzu vomJahr: 2013 Heft: 49 Seite: 2988 Deutsche Rechnungslegungs Standards Committee (DRSC) der Anwendungshinweis 1 (IFRS) "Einzelfragen zur Bilanzierung von Altersteilzeitverhältnissen nach IFRS"5 verabschiedet, welcher in der Fachliteratur hauptsächlich wegen seiner Komplexität bereits kontrovers diskutiert wurde.6

Auf Anfrage von Beobachtern beschäftigte sich der IASB seit dem letzten Jahr auch mit den Regelungen zur Behandlung von Mitarbeiterbeiträgen, die im Frühjahr 2011 kurz vor Verabschiedung des Standards eingefügt worden waren. Demzufolge wären für die Bestimmung des Arbeitgeberanteils an den Gesamtkosten einer Leistungszusage die baren Mitarbeiterbeiträge nicht von den aktuariell berechneten Kosten des Leistungszuwachses (service cost) in Abzug zu bringen, sondern nach den Zuordnungsgrundsätzen des Standards zu bewerten und erst dann von den Service Cost abzuziehen. Erfreulicherweise schloss sich der IASB in seiner Sitzung vom 13.9.2013 den Eingaben der Anwender an und milderte die Anforderungen deutlich ab.7 Damit bleibt die Berücksichtigung von Mitarbeiterbeiträgen als nominales Abzugsglied für die Mehrzahl der Zusagen erhalten und nur für den Fall eines sehr ungewöhnlichen Verlaufs der Mitarbeiterbeiträge ist eine gesonderte, aktuarielle Bewertung derselben erforderlich. Der endgültige Wortlaut der geänderten Regelung bleibt dennoch abzuwarten. Er wird für Ende November 2013 erwartet und soll spätestens am 1.7.2014 in Kraft treten.

Das IFRS Interpretations Committee (IFRS IC) befasste sich seit Mai 2012 erneut mit Pensionszusagen, welche eine garantierte Verzinsung echter oder fiktiver Beiträge vorsehen. Bereits im vergangenen Jahrzehnt waren derartige, seit längerem weit verbreitete Zusagen, Gegenstand intensiver Überlegungen. Diese kamen bisher jedoch zu keinem finalen Abschluss. Nach dem aktuellen Diskussionsstand vom September 2013 soll nun auf Basis von IFRIC Draft Interpretation D98 die Suche nach einer geeigneten und praxistauglichen Bewertungsmethodik fortgeführt werden.9 Von einem raschen Abschluss dieser Bemühungen ist nach Ansicht der Verfasser gleichwohl wiederum nicht auszugehen.

Neben den oben genannten Themenbereichen beschäftigte sich sowohl der IASB als auch das IFRS IC seit dem Herbst 2012 mit den für die Bestimmung des Rechnungszinses anzuwendenden Verfahren - vgl. hierzu detailliert nachstehend Abschn. II. 1. b).

Im nationalen Bereich hat der Hauptfachausschuss (HFA) des Instituts der Wirtschaftsprüfer (IDW) auf seiner Sitzung vom 19.6.2013 die "IDW-Stellungnahme zur Rechnungslegung: Handelsrechtliche Bilanzierung von Verpflichtungen aus Altersteilzeitregelungen (IDW RS HFA 3)" verabschiedet.10 Als wichtigste Änderung gegenüber der Vorgängerversion IDW RS HFA 3 a. F. aus dem Jahr 1998 befasst sich die Neuregelung nur noch mit der Bilanzierung von Altersteilzeitverpflichtungen nach deutschem Handelsrecht und nicht mehr mit dem internationalen Ansatz nach IAS 19. Die Neufassung von IDW RS HFA 3 unterscheidet dabei zwischen Vereinbarungen mit Abfindungscharakter, für die die Einwilligung des Arbeitnehmers in den ggf. vorgezogenen Ruhestand im Vordergrund stehen soll und Vereinbarungen mit Entlohnungscharakter, mit denen eine langjährige Betriebszugehörigkeit honoriert oder eine Verlängerung der Lebensarbeitszeit angestrebt wird. Im ersten Fall sieht IDW RS HFA 3 n. F. wie bereits die Vorgängerregelung einen Bewertungsansatz mit dem vollen Barwert vor, während die Aufstockungsleistungen für Vereinbarungen mit Entlohnungscharakter erstmals ratierlich anzusammeln sind. Dabei sind stets die Grundsätze der Bewertungsstetigkeit zu beachten.

II. Parameter zum anstehenden BilanzstichtagJedes Jahr sind anhand der am Bilanzstichtag geltenden Marktverhältnisse und Einschätzungen die für die versicherungsmathematische Bewertung maßgeblichen Parameter zu überprüfen und ggf. neu festzulegen. Dies gilt unverändert auch für die Neufassung des IAS 19. Das Annahmenpaket umfasst neben dem Rechnungszins regelmäßig auch die künftige Anpassung laufender Rentenzahlungen, Erhöhungen der Anwartschaften, sowie die biometrischen Wahrscheinlichkeiten wie Sterblichkeits- und Fluktuationsraten. Der erwartete langfristige Vermögensertrag des Planvermögens ist dagegen infolge der mit IAS 19 (2011) einhergehenden Änderungen ab 2013 nur noch für US-GAAP-Bilanzierer von Relevanz.

Mit Ausnahme des Rechnungszinsfußes gilt bei der Festlegung des Annahmenpakets das Prinzip der besten langfristigen Schätzung. Auch wenn jeder Parameter dabei separat für sich zu betrachten ist, bestehen naturgemäß Abhängigkeiten unter den verschiedenen Prämissen, die unvoreingenommen gewählt und aufeinander abgestimmt sein müssen.11 Insbesondere müssen sie die wirtschaftlichen Zusammenhänge zwischen den wesentlichen Kenngrößen wie Inflation, Lohn- und Gehaltssteigerungen und dem Rechnungszinsfuß widerspiegeln.

Von größter Bedeutung im Hinblick auf die Höhe des Verpflichtungsumfangs sind regelmäßig die Bewertungsannahmen "Rechnungszins" und "erwartete langfristige Inflation". Daher stehen diese im Rahmen der Jahresabschlussprüfung durch die Wirtschaftsprüfer und bei kapitalmarktorientierten Unternehmen infolge des Enforcements durch die Deutsche Prüfstelle für Rechnungslegung (DPR) zunehmend stärker im Rampenlicht. Als Prüfungsschwerpunkte 2014 wurden hier u. a. "Transparenz und Stetigkeit bei der Ermittlung des Abzinsungssatzes (IAS 19.135 ff.)" bekanntgegeben.12

In Anlehnung an die Artikel aus den Vorjahren13 soll nur auf die beiden wesentlichen Faktoren Rechnungszins und Inflation nachfolgend näher eingegangen werden.

1. Rechnungszinsbestimmung a) Allgemeines zur Auswahl der DatengrundlageIm HGB in der Fassung des BilMoG bestimmt sich der Rechnungszins als Durchschnittswert der Umlaufrenditen von Unternehmensanleihen mit "hochklassiger Bonitätseinstufung"14 über einen Zeitraum von sieben Jahren und wird von der Bundesbank in einem stark vereinfachten Verfahren, das sich ebenfalls auf ein AA-Rating bezieht, festgelegt. Zum Ende des Jahres 2013 wird für eine Restlaufzeit von 15 Jahren nach der Vereinfachungsregel ein im Vergleich zum Vorjahr (5,04 %) ermäßigter Zinssatz von ca. 4,87 % erwartet. Für 2014 ist Jahr: 2013 Heft: 49 Seite: 2989 infolge der Durchschnittsbildung und der damit verbundenen stark gedämpften bzw. verzögerten Wiedergabe des gesunkenen Zinsniveaus von einem weiteren moderaten Rückgang des BilMoG-Zinses um ca. 20 Basispunkte auszugehen, sofern die für den Siebenjahresdurchschnitt heranzuziehenden Stichtagszinsen im kommenden Jahr auf dem gegenwärtigen äußerst niedrigen Niveau verharren sollten.

Demgegenüber soll sich der Rechnungszins sowohl nach US-GAAP als auch IFRS an der Umlaufrendite hochwertiger Unternehmensanleihen orientieren, die die gleiche Laufzeit haben und in gleicher Währung lauten wie die zu bewertenden Versorgungsverpflichtungen.15 Dabei sind die Verhältnisse am Bilanzstichtag zugrunde zu legen. In der Praxis wurde spätestens seit einer Verfügung der US-Börsenaufsicht SEC aus dem Jahr 1993,16 unter "hochwertig" mindestens ein AA-Rating verstanden. Diese Vorgabe ist im Nachgang dann ausdrücklich (in UK und Japan) oder faktisch (durch die langjährige Praxis für IAS 19) übernommen worden. Da es sich aber bei den zu bewertenden Versorgungsverpflichtungen um sehr langfristige Verbindlichkeiten handelt, und AA-Anleihen mit solch langen Laufzeiten am Markt eher selten bzw. gar nicht zu erhalten sind, ist man auf eine Extrapolation der Zinsstrukturkurve angewiesen. Zur Bestimmung der Extrapolation enthalten die Richtlinien aber keine konkreten Vorgaben.

Daher sehen sich die verschiedenen Beobachter weiterhin veranlasst, die von unterschiedlichen Anbietern zur Verfügung gestellten Daten der am freien Kapitalmarkt gehandelten Anleihetitel näher zu analysieren. Dabei hat sich herausgestellt, dass die Höhe des ermittelten Rechnungszinses ganz wesentlich von der Datenauswahl von Anleihen mit Laufzeiten über zehn Jahren abhängt. So beziehen sich manche Beobachter nicht auf die Gesamtheit der zur Verfügung stehenden Informationen einzelner Anleihen, sondern nur auf einen Teil der insgesamt zur Verfügung stehenden Marktdaten.

b) Diskussion des Rechnungszinses vor dem IASB und IFRS ICAngesichts einer drohenden Ausdünnung der AA-Portfolien und des seit Jahresmitte 2012 anhaltenden historisch niedrigen Zinsniveaus wurde seit dem zweiten Halbjahr 2012 diskutiert, auch Unternehmensanleihen mit A-Rating für die Zinsbestimmung zuzulassen. Beispielsweise wurde ein sog. "6A-Portfolio", zusammengesetzt aus Anleihen mit AAA-, AA- und A-Bewertung, als mögliche Alternative zum reinen AA-Ansatz vorgeschlagen. Die Verf. unterstützten ausdrücklich diese Diskussion und Entwicklung.

Nach fast einjährigen Beratungen (und insgesamt fünf Sitzungen sowie Erörterungen des IASB selbst17) veröffentlichte das IFRS IC schließlich am 25.7.2013 seine als Abschluss der Diskussion konzipierte Stellungnahme zur Auslegung des Begriffs "High Quality Corporate Bonds" für die Wahl des Rechnungszinses.18 Darin wurde bestätigt, dass IAS 19 nicht festlege, welches konkrete Rating als "hochwertig" im Sinne der Zinsfindung anzusehen sei. Das IFRS IC führte zusätzlich aus, dass der in IAS 19.83 verwendete Begriff "High Quality" ein absolutes und kein relatives Qualitätskonzept reflektiere. Mit einem relativen Qualitätsbegriff verbunden ist u. a. die Idee, dass die für die Zinsbestimmung heranzuziehenden hochwertigen Unternehmensanleihen einen gleichmäßigen Anteil innerhalb des gesamten Corporate-Bonds-Universums des Investment-Grade-Bereichs (Anleihen mit einem Rating von BBB bis AAA) einnehmen sollten, beispielsweise die obere Hälfte. Insbesondere als Folge der massiven Abwertungen des Jahres 2012 ist das Durchschnittsrating des Investment Grade aber auf A gesunken. Bei einer Annahme des relativen Qualitätsbegriffs hätte sich folglich für Unternehmen die Möglichkeit eröffnet, aktuell für die Zinsfindung auch A-Anleihen ohne Korrektur des Kreditrisikos heranzuziehen.

Des Weiteren bekräftigte das IFRS IC, dass eine einmal gewählte Methode zur Wahl des Rechnungszinses im Zeitverlauf grundsätzlich konsistent anzuwenden sei. Dementsprechend gäbe es auch für den Fall eines ausgedünnten Universums hochwertiger Unternehmensanleihen für die Unternehmen keinen ausreichenden Grund, ihr Zinsverfahren zu ändern, jedenfalls nicht, solange der Markt für derartige Anleihen noch als "tief" anzusehen sei.

Trotz der klaren Festlegung auf einen absoluten Qualitätsbegriff vermied das IFRS IC jedoch einen konkreten Bezug auf die Ratings der internationalen Ratingagenturen herzustellen. Der Grund für diese Zurückhaltung dürfte in dem vom IFRS IC mehrfach geäußerten Misstrauen gegenüber den großen Ratingagenturen liegen, deren jeweiligen Ratingverfahren man sich nicht ausliefern wolle. Des Weiteren spricht auch die am 21.5.2013 vom Europäischen Parlament und Rat verabschiedete umfassende Neuregelung zur Regulierung der Ratingagenturen (Rating-Änderungsverordnung19) für eine solche Vorgehensweise, wonach im Unionsrecht und von Europäischen Behörden ein "übermäßiger Rückgriff auf Ratings" künftig verhindert werden soll.20

Auf seiner Sitzung vom November 2013 hielt das IFRS IC dann weitgehend an seinen Grundsatzentscheidungen vom Juli 2013 fest. Vor diesem Hintergrund verdichten sich zum Jahresende 2013 erneut die Anzeichen, dass sich an den bisherigen Qualitätskriterien zur Einbeziehung von "hochwertigen Unternehmensanleihen" für die Wahl des Rechnungszinses nichts ändern wird. Gleichwohl ist vor einer finalen Beurteilung noch der genaue Wortlaut des Sitzungsprotokolls des IFRS IC abzuwarten.

Um vor diesem Hintergrund einen für das Unternehmen vertretbaren Rechnungszins zu finden, gibt es auch innerhalb der bestehenden Auslegung des Standards einige Möglichkeiten. Ein Ansatzpunkt ist die Prüfung, ob tatsächlich alle geeigneten Unternehmensanleihen mit einem AA-Rating herangezogen und angemessen ausgewertet wurden. So schließen beispielsweise die iBoxx-Indizes eine ganze Reihe von Anleihen aus, die die Verf. in ihrem Verfahren mit einbeziehen. Werden Marktbeobachtungen (möglichst) nicht subjektiv eingeschränkt, sind deutlich größere und stabilere Bond-Universen möglich.21

Den Verf. ist bewusst, dass ihr Ansatz nur eines von mehreren richtlinienkonformen Verfahren darstellt. Auch andere Modellvarianten entsprechen der derzeitigen und voraussichtlich auch künftigen Jahr: 2013 Heft: 49 Seite: 2990 Auslegung des Standards und können für das einzelne Unternehmen sinnvoll sein.

Die Verf. stellen im Folgenden in Auszügen das von ihnen seit Jahren nahezu unverändert angewandte Verfahren vor:

c) Auswahl der DatengrundlageAusgangsbasis der Betrachtungen ist die Gesamtheit der von vier Rating-Agenturen durchschnittlich mit AA eingestuften Unternehmensanleihen auf Grundlage der von Bloomberg zur Verfügung gestellten Informationen. Für diese Auswahl muss mindestens die Hälfte der für einen Bond vorhandenen Bewertungen auf eine mit dem AA-Rating vergleichbare Klassifizierung lauten.

Anleihen mit Sondereigenschaften, wie z. B. Anleihen mit der Möglichkeit einer vorzeitigen Tilgung durch den Emittenten vor Ende der vorgesehenen Laufzeit oder Wandelanleihen, werden ausgeschlossen. Grund hierfür ist, dass diese Titel nicht die Eigenschaften von rein festverzinslichen Anleihen aufweisen. Dagegen verbleiben Collateralized Bonds in der Datengesamtheit.

d) Herleitung der AA-ZinsstrukturkurveIm ersten Schritt werden die ausgewählten Anleihen mittels des sog. "Par Bond"-Ansatzes normiert, d. h. es werden Anleihen mit unterschiedlich hohen Kupons - insbesondere Nullkupon- und normale Kuponanleihen - zunächst auf eine vergleichbare Basis gestellt.

Im zweiten Schritt werden die so normierten Anleihen in neun repräsentative Restlaufzeitgruppen unterteilt und in jeder Gruppe jeweils 10 % der Anleihen herausgefiltert, die die niedrigsten und höchsten Umlaufrenditen aufweisen. Schließlich werden für jede der neun Gruppen die mit dem ausstehenden Nennbetrag gewichteten durchschnittlichen Laufzeiten und Umlaufrenditen ermittelt.

Im dritten Schritt wird mittels eines sog. "Cubic-Spline-Verfahrens" eine Renditekurve ("Yield Curve") durch diese neun Punkte gezogen, aus der dann mittels des sog. "Bootstrapping" die Zinsstrukturkurve (Null-Kuponanleihen oder "Zero Spots") ermittelt wird. Ab einer Laufzeit von 30 Jahren wird die ermittelte Zinsstrukturkurve konstant gehalten.

e) Ermittlung des einheitlichen RechnungszinsesDer für die Bewertung verwendete einheitliche Rechnungszins ist mittels einer nachvollziehbaren Methodik zu bestimmen. Ein explizites Verfahren zur Ermittlung des Rechnungszinsfußes wird allerdings von den Standards nicht vorgeschrieben. Der US-amerikanische FASB hat als Anhaltspunkt22 vorgegeben, dass der Rechnungszins dem einheitlichen Zins entsprechen sollte, der zu demselben Barwert führt wie der Marktwert eines Portfolios von hochrangigen Null-Kuponanleihen, das die einzelnen Rentenleistungen zum jeweiligen Fälligkeitstermin zur Auszahlung bringt. Inhaltsgleich wird in der Praxis auch der Hinweis in IAS 19.85 (2011)23 interpretiert.

Dieses "theoretisch korrekte" Verfahren wird jedoch nicht als verpflichtend anzuwendendes Verfahren verlangt. Lässt sich der beschriebene Zins auch mit einfacheren Methoden ermitteln, steht dem seitens der Richtliniengeber ausdrücklich nichts im Wege. Die Verf. verwenden - wie in den Vorjahren - für ihre Bewertungen ein sog. "modifiziertes Durationsverfahren". Dabei ermitteln sie für von ihnen erzeugte typische Cashflowverläufe für relevante Durationen den Barwert der Zahlungsströme durch Abzinsung der einzelnen Zahlungen mit dem aus der Zinsstrukturkurve jeweils vorgegebenen Zinssatz und bestimmen anschließend den einheitlichen Rechnungszins, der zum gleichen Barwert führt. Mit diesen Ergebnissen erhalten sie die sog. "einheitliche Rechnungszinskurve", an der der Ersatzzins anhand der Duration des jeweils zu bewertenden Versorgungswerks direkt abgelesen werden kann.

Jahr: 2013 Heft: 49 Seite: 2991 2. Langfristige InflationserwartungDie jährliche Teuerungsrate, gemessen am Anstieg der harmonisierten Verbraucherpreise, lag in Deutschland im Jahr 2012 bei durchschnittlich 2,1 %, die über die Eurozone harmonisierte Verbraucherpreissteigerung im gleichen Jahr bei 2,5 %. Die bis Ende Oktober 2013 gemessene Inflation war aufgrund der gesunkenen Energiepreise deutlich geringer als im Vorjahr. Daher erwarten die Verf. in 2013 im Euroraum eine Inflationsrate von ca. 1,5 %, dabei liegen die Erwartungen für Deutschland etwas über dem Durchschnitt der Eurozone, aber ebenfalls unter der Zielmarke von 2 %.

Wie schon in den Vorjahren erwartet die EZB kurzfristig nur eine langsame Erholung der Wirtschaft. Die hohe Arbeitslosigkeit und anstehende Haushaltskonsolidierungen werden nach dieser Einschätzung die Entwicklung aber weiterhin belasten.24 Als Risiken für die Konjunkturentwicklung sieht die europäische Zentralbank die Unsicherheiten an den globalen Kapital- und Finanzmärkten, eine hinter den Erwartungen zurückbleibende Nachfrage, die Entwicklung der Energiepreise und Verzögerungen und Unzulänglichkeiten bei der Umsetzung der Strukturreformen in den Krisenländern. Während kurzfristig mit leicht sinkenden Inflationsraten gerechnet wird, sei mittelfristig mit einem moderaten Anstieg zu rechnen. Gestützt durch die Ergebnisse einer von Experten der EZB erstellten gesamtwirtschaftlichen Projektion für das Euro-Währungsgebiet vom September 2013 sieht der EZB-Rat die mittel- bis langfristigen Inflationserwartungen weiterhin fest auf einem Niveau verankert, das mit Preisstabilität im Einklang steht. Er sieht daher keinen Anlass, die mittel- und längerfristige Erwartung von 2 % für die Preisentwicklung anzupassen.

Die Renditedifferenz zwischen nominalen und inflationsindexierten europäischen Staatsanleihen, ein Indikator der langfristigen Inflationserwartungen der Marktteilnehmer, lag am 30.9.2013 zwischen 1,8 % und 2,1 %25 und bleibt damit auf dem Niveau der Vorjahre. Die langfristige Erwartung der Finanzmärkte deckt sich mit den Erwartungen der EZB, die weiteren Entwicklungen sind aber durch aufgrund der zuletzt deutlich gesunkenen Inflationsraten und damit einhergehender Ängste einer einsetzenden Deflation nur schwer zu prognostizieren.

In der Eurozone bestehen in den verschiedenen Ländern unverändert deutliche Unterschiede in den beobachteten Inflationsraten, die auch die Erwartungen für die Zukunft beeinflussen. Während in den von der Schuldenkrise betroffenen Ländern Südeuropas zum Teil deflationäre Raten berichtet werden, sind insbesondere in einigen osteuropäischen Ländern Anstiege deutlich über der Zielrate der EZB zu beobachten. Für Deutschland liegt die erwartete langfristige Inflationsrate in Höhe des europäischen Durchschnitts.

III. Zusammenfassung

- In Abhängigkeit vom zugrunde gelegten Datenanbieter, von der ausgewählten Datenmenge und der gewählten Ableitungsmethode können sich weiterhin Unterschiede im maßgeblichen Rechnungszins für IFRS- bzw. US-GAAP-Zwecke ergeben.

- Die Verf. erwarten daher, dass zum Jahresende 2013 nach wie vor eine Bandbreite für den Rechnungszins als akzeptabel anzusehen ist, sofern die zugrunde liegende Methode richtlinienkonform, objektiv, nachvollziehbar und konsistent anwendbar ist. Dazu werden auch erhöhte Anforderungen an die Dokumentation des gewählten Vorgehens gestellt werden.

- Auf der Grundlage einer unveränderten Auslegung des High-Quality-Kriteriums wird nach dem hier vorgestellten und gegenüber den Vorjahren unveränderten Verfahren die sich zum 31.12.2013 ergebende Spanne für den Rechnungszins - bei unveränderter Fortschreibung der Verhältnisse vom 31.10. (Grenzen jeweils für Rentner- und Aktivenbestände, Mischbestände innerhalb der Bandbreite) - zwischen 3,2 % und 3,7 % p. a. und damit für alle Laufzeiten nur geringfügig über dem Vorjahreswert liegen.

- Infolge der Entscheidung des IFRS IC vom Juli 2013 interpretieren die meisten Beobachter den High-Quality-Begriff unverändert im Sinne eines "AA-Portfolios".

- Da für deutsche Versorgungsverpflichtungen zum einen die Rentenanpassungen i. d. R. nur im Dreijahresrhythmus erfolgen, zum anderen die nettolohnbezogene Obergrenze zu berücksichtigen ist und Deutschland regelmäßig eine niedrigere Inflationsrate als der gesamte Euroraum aufweist, sollte der zugrunde zu legende jährliche Rententrend langfristig geringer ausfallen als die erwartete EU-Inflationsrate von ca. 2,0 % p. a. Nach Meinung der Verf. dürfte daher die Langfristannahme für die jährliche Rentenanpassung im Bereich von 1,75 % bis 2,1 % p. a. liegen, sofern nicht eine jährliche feste 1 %ige Anpassung garantiert wurde.26

- Diese Ergebnisse geben die zum Stand 31.10.2013 feststellbaren Marktverhältnisse für den zum Bilanzstichtag 31.12.2013 aufzustellenden Jahresabschluss wieder. In diesem Jahr ist zu erwarten, dass die am letzten Handelstag vor dem Jahresende zu beobachtenden Kapitalmarktdaten von den Verhältnissen Ende Oktober nur leicht abweichen werden.27

Jürgen Fodor ist als Senior Consultant bei Towers Watson, Reutlingen, tätig. Schwerpunkte seiner Tätigkeit sind die aktuarielle Beratung verschiedener Großkunden insbesondere auf dem Gebiet der Konzernrechnungslegung sowie Grundsatzfragen der internationalen Rechnungslegung.

Alfred-E. Gohdes ist Mitglied der Geschäftsleitung der Towers Watson Gesellschaften in Deutschland. Schwerpunkt seiner Tätigkeit sind alle Aspekte der aktuariellen Unternehmensberatung. Er beteiligt sich aktiv in verschiedenen nationalen wie internationalen Fachgremien.

Annette Knußmann ist als Senior Consultant in der International Consulting Group von Towers Watson, Wiesbaden, tätig. Schwerpunkte ihrer Tätigkeit sind die internationale Beratung verschiedener Großkunden insbesondere auf dem Gebiet der Konzernrechnungslegung sowie Grundsatzfragen der internationalen Rechnungslegung.

| 1 |

Bspw. Großbritannien oder Japan. |

| 2 |

Anleihen eines Portfolios, die aktuell ein AA-Rating gem. Standard & Poor's, Fitch Ratings oder DBRS, bzw. ein Aa-Rating gem. Moody's besitzen. |

| 3 |

Vgk. dazu im Betriebs-Berater Jungblut/Burg, BB 2011, 2991 ff., Gohdes/Stöckler, BB 2012, 371 ff., Fodor/Gohdes, BB 2013, 1771 ff. |

| 4 |

Vgl. § 315a HGB i.V. m. IAS 19.172 (2011). |

| 5 |

Abrufbar unter www.drsc.de/docs/press_releases/2012/121211_DRSC_AH1_(IFRS)_ATZ_FV.pdf (Abruf: 8.11.2013). |

| 6 |

Vgl. hierzu u. a. Geilenkothen/Krönung/Lucius, BB 2013, 301, Kühne/Böckem/Czupalla, DB 2013, 525, Beine/Roß, WPg 2013, 894. |

| 7 |

Vgl. IASB Update vom September 2013, abrufbar unter media.ifrs.org/2013/IASB/September/IASB-Upda te-September-2013.pdf (Abruf: 8.11.2013). |

| 8 |

Vgl. IFRIC Draft Interpretation D9 vom Juli 2004, abrufbar als Agenda Paper 14B unter www.ifrs.org/Mee tings/Pages/IFRSInterMay12.aspx (Abruf: 8.11.2013). |

| 9 |

Vgl. IFRIC Update vom September 2013, abrufbar unter media.ifrs.org/2013/IFRIC/September/IFRIC-Up date-September-2013.pdf (Abruf: 8.11.2013). |

| 10 |

IDW-FN 7/2013, 309; vgl. dazu im BB Geilenkothen/Krönung/Lucius, BB 2013, 1899. |

| 11 |

Vgl. IAS 19.78 (2011) bzw. IAS 19.75 (2008). |

| 12 |

PM der Deutschen Prüfstelle für Rechnungslegung (DPR) vom 15.10.2013 zu den Prüfungsschwerpunkten 2014, abrufbar unter www.frep.info/docs/pressemitteilungen/2013/20131015_pm.pdf (Abruf: 8.11.2013), vgl. dazu im BB BeyhsBurdack/Krause, BB 2013, 2859 ff. |

| 13 |

Vgl. Fodor/Gohdes/Knußmann, BB 2012, 2999. |

| 14 |

Vgl. § 2 Rückstellungsabzinsungsverordnung (RückAbzinsV), BGBl. I 2009, 3790 f. |

| 15 |

Vgl. ASC 715-30-35-44, IAS 19.83 (2011) bzw. IAS 19.78 (2008). |

| 16 |

Vgl. US-GAAP ASC 715-20-S99. |

| 17 |

Vgl. IASB Update vom Februar 2013, abrufbar unter media.ifrs.org/2013/IASB/February/IASB%20Upda te_Feb_2013_PDF.pdf (Abruf: 8.11.2013). |

| 18 |

Vgl. IFRIC Update vom Juli 2013, abrufbar unter media.ifrs.org/2013/IFRIC/July/IFRIC-Update-July-2013.pdf (Abruf: 8.11.2013). |

| 19 |

Vgl. VO (EU) Nr. 462/2013 des Europäischen Parlaments und des Rates vom 21.5.2013 zur Änderung der VO (EG) Nr. 1060/2009 über Ratingagenturen, abrufbar unter eur-lex.europa.eu/LexUri. S.erv/LexUri. S.erv.do?uri=OJ:L:2013:146:0001:0033:DE:PDF (Abruf: 8.11.2013). |

| 20 |

Vgl. ausführlich zu den strengeren Anforderungen für Ratingagenturen nach der neuen ÄnderungsVO Bauer, BB 2013, 363. |

| 21 |

So beträgt die Anzahl der besonders relevanten Unternehmensanleihen mit einer Laufzeit von mehr als zehn Jahren im AA-Portfolio der Verf. zum 31.10.2013 53 Anleihen und hat sich damit gegenüber dem Vorjahr sogar erhöht. Zum Vergleich dazu ist bspw. iBoxx € Corporates AA 10+ aktuell nur aus neun Anleihen zusammengesetzt. |

| 22 |

Vgl. US-GAAP 715.30.35.44 zur theoretisch gewollten Rechnungszinsbestimmung. |

| 23 |

Vgl. IAS 19.85 (2011) bzw. IAS 19.80 (2008). |

| 24 |

Monatsbericht der EZB vom September 2013. |

| 25 |

Eigene Berechnungen unter Verwendung von www.barcapint.com (Abruf: 8.11.2013). |

| 26 |

Vgl. § 16 Abs. 3 Nr. 1 BetrAVG. |

| 27 |

Der "Betriebs-Berater" wird im Januar 2014 die am letzten Handelstag des Kalenderjahrs 2013 maßgeblichen Werte veröffentlichen. Die Werte werden bereits ab Anfang Januar online abrufbar sein unter www.betriebs-berater.de //BB-Online BBL2013-2991-1. |